目次

鈴木 暁子先生(すずき あきこ)

プロフィール

鈴木 暁子先生(すずき あきこ)

プロフィール |

|

城田 みゆきさん(仮名 53歳・パート主婦)のご相談

城田 みゆきさん(仮名 53歳・パート主婦)のご相談

今年から増税があり、会社員に影響があると聞きましたが、ニュースなどで特に騒いでいる様子はないですよね。どのような増税ですか?我が家にも影響があるのでしょうか。

|

城田 みゆきさん(仮名)のプロフィール

|

||||||||||||||

増税になるのは、主に給与所得850万円以上の人。

増税緩和のために新設される控除もあります。

増税緩和のために新設される控除もあります。

1.改正ポイントを今一度しっかり理解しましょう。

城田さん、こんにちは。昨年の秋から消費税がアップされましたが、2020年の今年からサラリーマンにとって影響がある税制が施行されます。では実際にどのような内容か整理しておきましょう。

なお、俗に「サラリーマン増税」という言われ方をしますが、これはいわゆる会社員だけではなく公務員など給与所得者全般が対象です。

①給与所得控除額の引き下げ

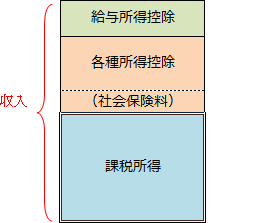

給与所得者は収入すべてに税金がかかるわけではありません。収入からいろいろ控除されるもの(所得控除)があり、控除後の金額に対して課税されます。最終的に課税の対象になる分を「課税所得」といいます。

給与所得者には、いわゆるサラリーマンの経費といわれる「給与所得控除」という所得控除があります。自営業の場合はさまざまな経費がありますが、サラリーマンは、たとえば出張旅費なども勤務先で精算してもらえるので、基本的には個人で経費を計上するということはあまりありません。とはいえスーツや靴を購入したりスキルアップのためにビジネス書を購入したり、仕事のために全く自腹を切らないわけでもありません。そこで一定額は経費とみなそうというのが給与所得控除です。

この給与所得控除が一律10万円引下げとなります。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得控除額 |

|---|---|

| 1,800,000円以下 | 収入金額×40% (650,000円に満たない場合には650,000円) |

| 1,800,000円超 3,600,000円以下 |

収入金額×30%+180,000円 |

| 3,600,000円超 6,600,000円以下 |

収入金額×20%+540,000円 |

| 6,600,000円超 10,000,000円以下 |

収入金額×10%+1,200,000円 |

| 10,000,000円超 | 2,200,000円(上限) |

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得控除額 |

|---|---|

| 1,800,000円以下 | 収入金額×40%-100,000円 (550,000円に満たない場合には550,000円) |

| 1,800,000円超 3,600,000円以下 |

収入金額×30%+80,000円 |

| 3,600,000円超 6,600,000円以下 |

収入金額×20%+440,000円 |

| 6,600,000円超 8,500,000円以下 |

収入金額×10%+1,100,000円 |

| 8,500,000円超 | 1,950,000円(上限) |

(国税庁HPより)

また、従来は収入1,000万円超の人の給与所得控除は220万円だったものが、2020年以降は850万円超の人は195万円が上限となるため、収入が850万円超の給与所得者にとっては引き下げ幅が大きい(最大25万円)ということになります。

所得控除が縮小されるということは、その分課税所得が大きくなるということなので、結果として所得税の負担が増える要因となります。

②基礎控除額の引き上げ

「基礎控除」も所得控除の一つで、サラリーマンに限らず、納税者であれば全員適用されます。これまでは一律38万円でしたが、2020年1月以降は一律48万円となります。

所得控除が大きくなるということは、課税所得が小さくなるわけなので、所得税の軽減要因となります。

2.年収850万円超の人は基本増税。ただし緩和措置もあります。

給与所得控除額の10万円引き下げと基礎控除額の10万円引き上げはセットで施行されますので、収入850万円以下の給与所得者にとって実質影響はないということになりますが、850万円超の給与所得者は給与所得控除額の引き下げ幅が大きいため増税となります。

ただし、年収850万円超でも一定の条件に該当する世帯には緩和策が取られています。

③所得金額調整控除の新設

年収850万円超の給与所得者のうち、一定の条件に該当する給与所得者は給与所得から一定額を控除してもらえるという「所得金額調整控除」が新設されます。これは給与所得控除が引き下げられて増税となる給与所得者の負担を緩和するのが目的で、一定の要件は以下のいずれかに該当する場合です。

- 本人が特別障害者である。

- 23歳未満の扶養親族がいる。

- 特別障害者である同一生計配偶者または扶養親族がいる。

控除額は(「収入の額」-850万円)×10%ですが、収入の額は1,000万円が上限のため、収入1,000万円以上の人の控除額は15万円です。

では城田さんの世帯ではどのような影響があるか確認しておきましょう。城田さんの世帯には23歳未満のお子様がいらっしゃるので、所得金額調整控除の対象となります。

- 給与所得控除:207万円 → 195万円

- 基礎控除:38万円 → 48万円

- 所得金額調整控除:なし → 2万円

それぞれの控除額を合計すると

従来:245万円 → 2020年以降:245万円 となり、変わらないことがわかります。

つまり2020年については増税にはなりません。ただし来年お子様が23歳になられると所得金額調整控除の対象ではなくなるため、収入など同じ条件であれば増税となります。

3.税や社会保険に敏感なサラリーマンになりましょう。

城田さんが感じておられるように、確かに今、ニュースや新聞などで触れて騒ぎになっている様子はありません。実はこの件が騒がれたのは平成30年でした。

毎年国会で税制改正につき審議されますが、平成30年度に税制改正の案が可決され、「サラリーマン増税」として当時かなり騒ぎになったことを覚えていませんか?法の改正は法案が可決した時からすぐに施行されるのではなく、通常2年から数年程度後からスタートします。つまりタイムラグがあるのです。

当時はかなり騒がれましたが、給与所得者世帯がすべて増税になるわけではなく、今はほとぼりが冷め城田さんのように意識されている人も少なくなっているかもしれません。また、給与所得者は税計算などもすべて会社がやってくれるので、源泉徴収票を見ることさえしない人も多いですが、税や社会保険料などの負担は着実に増えています。また負担をアップすることには限界もありますので、健康保険や介護保険などでもさまざまな給付が縮小されつつあります。税や社会保険などは手取りにダイレクトに響いてくるので、敏感になっていただきたいです。

サラリーマンのような給与所得者は、自営業者のように課税所得を圧縮させる方法が少なく、基本的には所得控除の活用が王道となります。医療費控除、保険料控除、住宅ローン控除、寄附金控除(ふるさと納税)など、最大限活用できるようにしましょう。

被災地に寄附をしたいと考えています。税金が戻ってくると聞きましたが、本当でしょうか。

消費税アップに際し、家計管理で注意すべきことはありますか?

年末調整で、加入している生命保険を記入しました。どれくらい税金が戻るのでしょうか?

城田 みゆきさん(仮名 53歳・パート主婦)のご相談

城田 みゆきさん(仮名 53歳・パート主婦)のご相談