今、生活感覚・本気で生き抜く逞しさが求められている

最近、私が受けるお金に関する相談の質も変わってきました。お金を払って相談するのですから、複雑なのは当たり前ですが、微妙に家族関係の複雑さも絡む内容も増えています。

既に現在の暮らしが破綻している70歳代からの相談のケースもあります。

「老後破綻」と言うと仕事を辞め(退職または引退等)、就労収入がなくなり年金生活者になって長い老後を歩み始め、気づいたときには老後生活が破綻していたというイメージです。

人生が長くなった分、老後も長くなり介護や医療にかかる費用もそれなりに増えます。施設入所(居)に必要な費用も増えるのは当然です。しかし、相談者の内、老後を心配し、未来を見据えた対策をしてきたという人、もしくはとりかかろうとする人はそう多くないのが残念です。

老後破綻への道は、定年前からの暮らし方や再就職に対する取組み方から始まっています。近年は、定年年齢の延長や大企業のリストラが話題になっていますが、第2の職場で生き残れるかも選別される時代です。

今回は、高齢期の相談事例などを参考にお話します。相談を受けての感想は、今、40~50代に求められるのは、長い人生にはいろいろあるけれど、何が起ころうと「生き抜く逞しさ」です。「転んでもただでは起きない逞しさ」さえ身につけていれば何とかなりそうです。

退職セミナーの担当者の場合

私は、ある共済組合で退職セミナーを年10回(1回4時間)、10年以上実施しています。その間セミナー担当者は何人か変わりましたが、いつもよく気がつき、身長が低い私専用の板書用の台なども作成してくれたのがAさん。先日Aさんから「再就職先が決まりました」と嬉しい報告を受けました。面接官に「笑顔がいいですね」と言われたそうです。面接官も見ているのですね。いつも相手方の身になって考え働いてきたAさんなので、きっと再就職先でも喜ばれることでしょう。

上記の退職セミナーで、先日ビジネスパーソンに求められる「マナーセミナー」を受講し、知っている様で知らないマナーのことも学びました。

「マナー」とは、相手を思いやる気持ちをカタチにして相手に届けることだそうです。

マナー5原則には、

(1) 表情 表情は(相手のためであること)を意識 →相手に良い印象を与えるのは「笑顔」

★ポイントは、表情筋を鍛え、口角を上げて柔らかい印象をつくろう

そして、(2) 挨拶 (3) 身だしなみ (4) 態度・立ち居振る舞い (5) 言葉遣い・話し方へお話が続きました。

Aさんの素晴らしいところは、マナーセミナーに限らず担当する講座内容で良いと思ったことは、自分に置き換えて実践する前向きな生き方で自分の未来の可能性を広げたことです。

働く場を確保することで収入を得られ、それが次のステップになり、仕事や金銭感覚も磨かれます。

平均的な高齢者の家計はいくら?

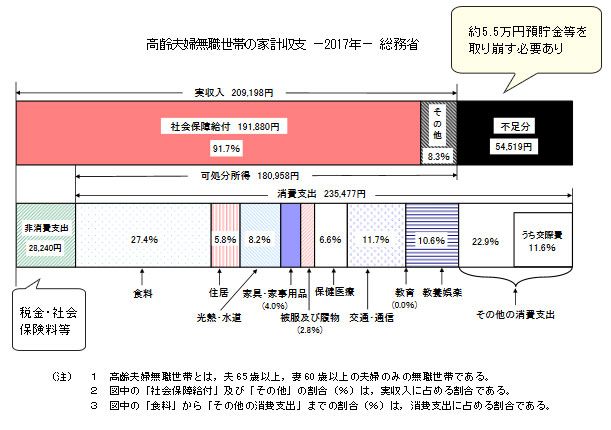

ところで、気になる高齢夫婦無職世帯 (夫65歳以上、妻60歳以上の夫婦のみの世帯)の家計(総務省・2017年)ですが、可処分所得及び消費者支出は実質減少、平均消費性向は上昇となっています。あくまで平均です。例えば、社会保障給付のほとんどは年金ですが年金額は現役時の加入状況で大きく異なり、取り崩す蓄えの必要額も人により異なります。

生活感覚を身につけておこう

◆全て妻任せだったBさん(70代)の場合 ~想像力が欠けていた~

老後破綻する人で多い例が生活感覚の乏しいケース。

お金に関しては、学歴があるとか学力が高いとか企業等で出世したからといって預貯金額が多いとは限りません。例えば、家計管理は全て妻任せだったBさんの場合、生活感覚がないのがネック。

予定どおりに行かないのが人生(家計)の常であることに気づかず、妻の介護が必要になったとき、一時金が高い施設に妻を入れたのが破綻の始まりでした。ちょっと想像力を働かせたら、現在の収支は可能でも10年後、20年後の夫婦の収支のほころびに気づいた筈です。

◆プライドだけが高いCさん(70代)の場合 ~プライドだけで生きてきた~

誰の目にも老後破綻しているのに生活を変えようとしないケース。

例えば、Cさんの場合、学力とプライドが高い割に、十分仕事をこなせず職を転々と変えた結果、公的年金の加入期間が短く給与も低かった分、年金額は平均よりかなり低額です。

しかし、プライドだけは今でも健在で生活レベルは落とせず家計は赤字ですが、収入内で暮らすつもりもありません。足りない分はシニアローンやリバースモーゲージなどの利用で賄い、結果各種返済で毎月赤字です。

こうした例の背景には、高齢の親の相続が期待できる場合が多々あります。しかし、仮に親の相続でお金が入ったとしても、こんな遣い方をしていれば、破綻は時間の問題でしょう。

いつも自分や家族を第三者的にしか見られないCさんにとっては、老後破綻でさえ他人ごとかも知れませんね。

◆子ども一筋で生きるDさん(60代)の場合 ~お金の有効な使い方を知っていた~

自分が障害を持つ身でありながら、ひたすら子のために生きているケース。

障害者支援センターの担当者から、お金を払ってでもライフプランの相談を受けたい人がいると紹介されたのがDさん。

自宅を売却したお金が入ったので、自分が死亡したとき残される障害を持つ子にできる限りお金を残すのが、相談の目的でした。びっくりしたのは、毎月の生活費が極端に少なく、中でも米や野菜、調味料などの食費を月1.5万円ほどに抑えて親子2人の生活を賄っていました。

しかし、結果的に相談して正解でした。

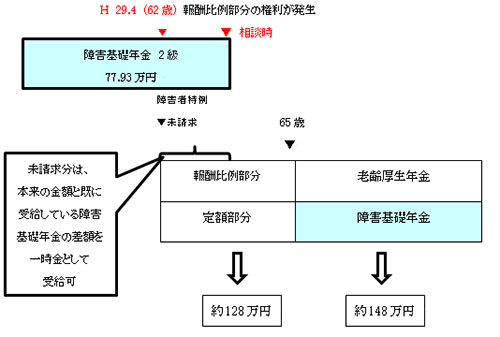

Dさんは障害基礎年金を受けており、厚生年金や国民年金の加入期間が300月以上あったので、障害者特例※の手続きをすることで、年金額が65歳になるまで約50万円、65歳以降は約70万円増えました。親子の日々の生活も少し豊かになるでしょう。切り詰めた生活の中から、子どもを思って、費用を出してでも相談するDさんの姿勢に学びました。これから本来の相談の目的の1つである、加入できる生命保険の相談なども含めた内容を検討していく予定です。

障害者特例※のしくみ

既に障害年金1~3級を受給している人が障害者特例を請求すると、報酬比例部分の受給権が発生したときに遡って報酬比例部分と定額部分が受給できます。

従って、年金額が以下のとおり増えます。

まとめ

長寿時代が誰にも幸せをもたらすかどうかは別として、今以上に40代50代のうちからの暮らし方や生き方が問われる時代となったことは明らかです。日々の生活・暮らしの中で自分以外の人やことに興味をもち、金銭感覚も身につけておく必要があるとしみじみ感じます。

「生きる=生活」です。人生が長くなった分、高齢期が長くなる訳ですから、若い時以上に対応能力に差がつく時期と意識して、今から体(筋力)とお金(預金)と生活能力(生活感覚)などを身につける大切さに気づき、それらを増やしておくといいでしょう。

最後に高齢で働く私から、40代50代の人へ一言、お金を無理せず貯めることも大切ですが、それ以上に、何歳になっても「稼ぐ」「稼げる」能力を今から身につけていくことが大切でしょう。